Dans le labyrinthe des statuts possibles pour les artistes, auteurs et créateurs, on trouve l’Entreprise Individuelle (EI). Si vous relevez du régime des artistes-auteurs et que vous déclarez vos revenus en BNC (bénéfices non commerciaux), ce statut s’impose à vous. Mais pour toutes les activités qui n’entrent pas dans ce régime spécial, il existe plusieurs options. L’entreprise individuelle est souvent réduite à la micro-entreprise. Si vous êtes déjà micro-entrepreneur et que votre activité se développe, vous vous posez sûrement la question du passage en société. Or, n’oubliez pas que la micro-entreprise est la forme simplifiée de l’entreprise individuelle. Le statut de l’EI pourrait bien être adapté à votre situation, car il offre une grande adaptabilité, qu’il convient de faire évoluer en temps voulu. Creatricks vous explique tout sur le statut de l’entreprise individuelle pour artistes et créateurs :

- Présentation générale de l’Entreprise Individuelle

- Quelles formalités pour la création d’une Entreprise Individuelle dans le domaine artistique ?

- Le fonctionnement d’une Entreprise Individuelle

- Quelles formalités pour la cessation d’activité d’une Entreprise Individuelle ?

- En conclusion, l’entreprise Individuelle : oui ou non ?

- Liens utiles

Vous n’arrivez pas à y voir clair parmi tous les statuts juridiques possibles ? Consultez notre fiche pratique : Quel statut juridique choisir lorsqu’on est artiste ou créateur.

Présentation générale de l’Entreprise Individuelle

L’entreprise Individuelle : pour qui ?

L’entreprise individuelle permet à toute personne physique d’exercer seule une activité en son nom propre. Ce statut est ouvert à toute activité, qu’elle soit commerciale, libérale, artisanale ou même agricole.

Cela veut dire que lorsque vous créez une entreprise individuelle, cela n’entraîne pas la création d’une nouvelle personnalité juridique. Elle est rattachée à la personne physique de celui qui l’exploite (donc vous), raison pour laquelle un individu ne peut posséder qu’une seule entreprise individuelle (= 1 numéro SIREN).

Néanmoins, une entreprise individuelle peut regrouper des activités de natures différentes. Dans ce cas, vous devez les déclarer chacune au préalable auprès du Guichet Unique et établir les déclarations fiscales et sociales incombant à chaque catégorie de revenus. Cette distinction sera formalisée par l’attribution de numéros SIRET (établissements distincts) à chacune des activités.

Quel statut juridique lorsqu’on est entrepreneur individuel ?

L’entrepreneur individuel exerçant en son nom propre, il engage sa responsabilité personnelle dans le cadre de la gestion de son activité. Votre entreprise ne bénéficie pas de la personnalité morale, contrairement à un exercice en société.

Un nouveau régime a fait évoluer le statut de l’entrepreneur individuel en 2022 en supprimant la confusion des patrimoines personnels et professionnels. Depuis le 15 mai 2022, votre responsabilité est limitée aux biens « utiles à l’activité » sans nécessité de déclaration quelconque. Cette séparation des patrimoines est appliquée automatiquement pour les créations d’entreprise individuelles survenues depuis cette date, mais aux seules créances postérieures à cette date pour les entreprises individuelles déjà existantes.

Ce patrimoine professionnel servira de gage aux créanciers dont les droits seront nés lors de l’activité professionnelle de l’entrepreneur individuel. Cette distinction peut être supprimée à la demande de l’entrepreneur en faveur d’un créancier en particulier. Par exemple, pour l’obtention d’un prêt, vous pouvez choisir d’engager votre patrimoine personnel.

Attention, la séparation des patrimoines peut ne pas être retenue par l’administration fiscale et les organismes sociaux dans certains contextes (notamment en cas de manœuvres frauduleuses ou lors du recouvrement d’impôt sur le revenu ou prélèvements sociaux). En d’autres termes, si vous fraudez ou si vous ne payez pas vos impôts, votre patrimoine personnel peut être engagé.

EI : quel régime fiscal ?

En tant qu’entrepreneur individuel exerçant en son nom propre, les revenus issus de votre activité sont assujettis à l’impôt sur le revenu des personnes physiques (IRPP) dans la catégorie concernée par son activité :

- Bénéfices industriels et commerciaux (BIC) ;

- Bénéfices non commerciaux (BNC) ;

- Bénéfices agricoles (BA)…

L’entrepreneur individuel imposé à l’IRPP peut choisir entre deux régimes, à savoir le régime micro ou le régime réel.

Régime micro

Les revenus sont imposés fiscalement sur la base des recettes encaissées, c’est-à-dire la totalité du chiffre d’affaires réalisé et encaissé.

Un abattement forfaitaire, dépendant de la catégorie de revenus et censé représenter la quote-part de charges professionnelles supportées par l’entrepreneur, est appliqué pour déterminer la base imposable à l’IRPP. Cette base sera ensuite ajoutée aux autres revenus du foyer fiscal et taxée au taux marginal d’IRPP.

Moyennant le respect de quelques conditions de revenus, une option au versement libératoire de l’impôt sur le revenu est possible auprès de l’Urssaf. L’imposition est alors calculée en appliquant un pourcentage sur la totalité des recettes encaissées.

Le bénéfice de ce régime micro est toutefois soumis au respect de certains seuils de chiffre d’affaires :

Rappel des seuils de chiffre d’affaires pour bénéficier du régime de la micro-entreprise :

- jusqu’à 188 700 € pour : (i) les activités de vente de marchandises, d’objets, de fournitures de denrées à emporter ou à consommer sur place ; (ii) les prestations d’hébergement (hôtels, chambres d’hôtes, meublés de tourisme).

- jusqu’à 77 700 € pour : (i) les autres prestataires de services relevant des bénéfices industriels et commerciaux (BIC) ; (ii) les professionnels libéraux relevant des bénéfices non commerciaux (BNC).

Au-delà de ces seuils, vous relevez automatiquement du régime réel.

Les activités relevant obligatoirement du statut « artiste-auteur » sont incompatibles avec le régime de la micro-entreprise classique.

Fiscalement, il est cependant possible de déclarer ces revenus sous le régime micro-BNC comme sous le régime réel, selon le montant des revenus perçus. Si le régime micro est retenu, il suffit de déclarer ces revenus sur la déclaration IRPP de l’année concernée. L’abattement forfaitaire classique de 34 % dédié aux BNC sera alors appliqué.

Pour en savoir plus, consultez notre fiche pratique consacrée à la microentreprise.

Régime réel

La base imposable retenue correspond au résultat généré par votre activité.

Le résultat est la différence entre le chiffre d’affaires dégagé et les charges supportées dans le cadre de l’activité. Cela peut aboutir à la constatation d’un bénéfice ou d’un déficit. Ce résultat, positif ou négatif, est cumulé aux autres revenus du foyer fiscal et imposé globalement à l’IRPP.

Ce régime devient intéressant lorsque les charges supportées sont supérieures à l’abattement forfaitaire appliqué dans le cadre du régime micro. Et on notera qu’une activité déficitaire ne génère ainsi aucune imposition supplémentaire, contrairement au régime micro avec lequel l’imposition est obligatoire.

Le régime réel devient obligatoire lorsque les seuils de chiffres d’affaires indiqués plus haut sont atteints.

Attention : plusieurs activités exercées relevant de la même catégorie de revenus sont obligatoirement assujetties au même régime fiscal. Autrement dit, vous ne pouvez pas déclarer une partie de votre activité créative au régime micro, et l’autre au régime réel.

Option à l’IS

Il est aussi possible pour l’entreprise individuelle relevant du régime réel d’opter pour l’impôt sur les sociétés. Mais attention, l’option est irrévocable au-delà d’un délai de renonciation possible de 5 ans.

Le fonctionnement de votre entreprise individuelle devient assimilable à celui d’une EURL :

- la rémunération versée à l’entrepreneur individuel (et non le résultat généré) est assujettie à cotisations sociales et imposée à l’IRPP dans la catégorie des « traitements et salaires » ;

- le résultat généré, déduction faite de la rémunération et des cotisations sociales de l’entrepreneur individuel, est assujetti à l’impôt sur les sociétés ;

- le résultat fait aussi potentiellement l’objet d’une distribution de dividendes ultérieure.

Cette option est intéressante lorsque les bénéfices dégagés par votre activité sont importants. Cela permet une modulation des revenus déclarés et une optimisation en matière d’IRPP et de cotisations sociales.

C’est une alternative offerte aux créateurs pour lesquels la taxation à l’impôt sur le revenu n’est plus adaptée et qui auraient auparavant réfléchi au passage à l’exercice sous forme de société. Juridiquement vous restez ainsi entrepreneur individuel, mais étant assimilé à une EURL, vous bénéficiez de la fiscalité applicable au sein de ce type de société.

Le passage d’un régime fiscal à un autre ne réclame pas de formalités particulières autres que celle d’en informer les impôts.

Attention, un traitement fiscal spécifique est toutefois attendu :

- un bilan de liquidation au sein duquel seront valorisées les plus-values latentes constitutives du fonds de commerce développé par l’entrepreneur individuel – l’option à l’IS étant assimilable à une cessation d’activité de l’EI ;

- l’apport de ce fonds de commerce à l’EI nouvellement soumise à l’IS, les plus-values latentes faisant l’objet d’un sursis d’imposition.

Entrepreneur Individuel : quel régime social ?

Un entrepreneur individuel relève du régime des Travailleurs Non Salariés (TNS). L’organisme de collecte des cotisations est l’Urssaf, avec des services de recouvrement différents selon que vous relevez du régime micro ou réel.

Dans le cadre du régime micro, les cotisations sociales sont calculées sur la base du chiffre d’affaires encaissé, sans aucun abattement forfaitaire. Cela veut dire que si vous n’encaissez aucun chiffre d’affaires sur la période, vous n’aurez aucune cotisation sociale à verser. En revanche, vous bénéficiez d’une couverture sociale beaucoup plus restreinte. C’est la raison pour laquelle il est possible d’opter pour le règlement de cotisations minimales permettant de valider 3 trimestres de retraite de base. Dans ce cas, vous sortez du régime micro pour basculer dans le régime réel des travailleurs non salariés.

Pour le régime réel, elles sont calculées sur la base du résultat généré. Il est donc tenu compte des charges que vous avez supportées pour le calcul de vos cotisations sociales. Mais attention, en dessous d’un certain résultat, des cotisations minimales sont toutefois attendues. Cela vous permet de vous assurer une couverture sociale et un minimum de garanties.

Bon à savoir : les cotisations sociales sont déductibles fiscalement et n’entrent donc pas dans la base imposable à l’IRPP de l’entrepreneur individuel.

Dans tous les cas, il est fortement recommandé à l’entrepreneur individuel de souscrire à des contrats d’assurance complémentaire facultatifs (mutuelle, prévoyance, retraite) qui viennent améliorer ses garanties. Ces contrats sont sous certaines conditions déductibles de votre résultat et vous permettent de vous constituer une couverture sociale adaptée à votre profil et à vos besoins. Par exemple, le risque chômage n’est pas couvert par la couverture de base.

Les entrepreneurs individuels bénéficiant du statut « artiste-auteur » sont exclus du régime micro-social et relèvent obligatoirement de la Sécurité sociale des artistes-auteurs, l’Urssaf Limousin.

Ils bénéficient ainsi d’un régime de protection sociale bien spécifique, alliant une meilleure couverture sociale à des taux de cotisations avantageux. Leurs cotisations sont assises sur les revenus artistiques tirés de leur activité. La caisse de retraite des artistes-auteurs est l’IRCEC.

Pour savoir si votre activité artistique remplit les conditions du régime social des artistes-auteurs, consultez notre fiche pratique : Artiste-Auteur : qui cotise ? Sur quels revenus ?

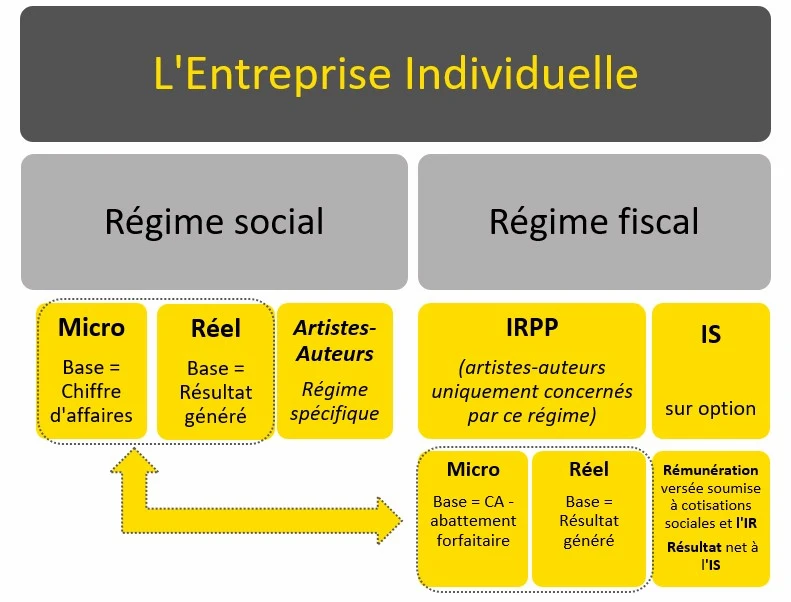

En synthèse

Ci-dessous un schéma récapitulatif afin de mieux s’y retrouver :

Quelles formalités pour la création d’une Entreprise Individuelle dans le domaine artistique ?

Depuis le 1er janvier 2023, l’ensemble des formalités des entreprises s’effectue auprès du Guichet Unique, sur le site de l’INPI qui devient l’interlocuteur unique des déclarants.

Votre déclaration est d’abord étudiée par l’INSEE qui vous attribue un numéro SIREN, puis par l’organisme compétent selon la nature de l’activité (Greffe du tribunal de commerce, Urssaf, Chambre des métiers…).

Contrairement à la société, il n’y a aucune nécessité de déposer un capital auprès d’un organisme bancaire. Vous devrez néanmoins ouvrir un compte bancaire dédié à votre activité professionnelle, qui permettra de centraliser tous les flux liés à l’activité.

Si vous relevez du régime spécifique des artistes-auteurs, lors de la déclaration de début d’activité sur le site du Guichet Unique, vous devez cocher le statut « artiste-auteur ». La déclaration sera étudiée par l’Urssaf Limousin qui validera ou non l’attribution du statut.

Le fonctionnement d’une Entreprise Individuelle

La gestion courante

L’entrepreneur individuel exerçant en son nom propre, vous avez tout pouvoir pour assurer la gestion de votre entreprise. En d’autres termes, c’est vous votre propre patron, vous faites ce que vous voulez. Mais vous avez des obligations :

Les obligations comptables et fiscales de l’entrepreneur individuel

Les obligations comptables sont plus ou moins importantes selon l’option retenue :

- Un livre des recettes et un registre des achats suffiront pour un micro-entrepreneur.

- L’entrée dans le régime réel implique la tenue d’une comptabilité avec établissement de comptes annuels (bilan, compte de résultat et annexe), la tenue d’un inventaire annuel et l’envoi d’une liasse fiscale auprès des impôts à chaque clôture d’exercice.

L’adhésion à un Centre de Gestion Agréé ou une Association de Gestion Agréée n’est plus obligatoire depuis le 1er janvier 2023. Elle permettait auparavant une non-majoration de la base imposable à l’impôt sur le revenu.

L’entrepreneur a aussi des obligations en matière de TVA :

Si vous relevez de la franchise en base, vous devez veiller à respecter les seuils. La franchise en base permet de ne pas facturer la TVA à vos clients.

Ces seuils sont inférieurs à ceux encadrant les régimes micro et réel, il faut donc être vigilant ! Le franchissement implique la facturation de la TVA, mais en contrepartie la récupération de la TVA déductible sur les frais professionnels que vous avez engagés.

Rappel des seuils applicables à la franchise en base de TVA :

- jusqu’à 91 900 € (seuil limite) et 101 000 € (seuil majoré) de chiffre d’affaires pour les ventes de marchandises ;

- jusqu’à 36 800 € (seuil limite) et 39 100 € (seuil majoré) de chiffre d’affaires pour les prestations de services.

Pour en savoir plus sur la TVA, consultez notre article : TVA : toutes les réponses aux questions des artistes et créateurs.

N’oubliez pas qu’en tant qu’entrepreneur individuel, vous êtes également assujetti à la cotisation foncière des entreprises (CFE) et devez remplir des obligations déclaratives telles que la DAS2 (déclarations des honoraires).

Les déclarations sociales

Si vous êtes entrepreneur individuel exerçant sous le régime micro, vous devez déclarer votre chiffre d’affaires encaissé mensuellement ou trimestriellement.

Un taux est appliqué en fonction de la nature de l’activité exercée. Les cotisations sociales sont ainsi déterminées et versées progressivement.

Si vous êtes dans le régime réel, vous déclarez le résultat de votre activité sur votre déclaration personnelle d’impôt sur le revenu en mai N+1.

Vous aurez préalablement versé des acomptes en cours d’année, basés sur vos revenus antérieurs. Le calcul des cotisations définitives a donc lieu avec un décalage d’un an. Cela aboutit soit au versement d’un solde, soit au remboursement d’un trop versé selon la variation du résultat généré d’une année sur l’autre.

Si votre chiffre d’affaires est en croissance, il est conseillé de provisionner une quote-part de toutes les sommes encaissées, pour anticiper l’augmentation de vos charges sociales.

Le cadre juridique

Dans une société, il y a création d’une personne morale et il est nécessaire de respecter un certain formalisme encadrant les échanges entre le dirigeant, personne physique associée, et la société personne morale, ceci afin d’éviter notamment toute forme d’abus social. Cette problématique n’intervient pas dans le cadre d’une entreprise individuelle puisque l’entrepreneur agit en son nom propre.

L’entreprise individuelle n’a pas d’obligation en matière de dépôts des comptes annuels auprès du Greffe du tribunal de commerce.

Quelles formalités pour la cessation d’activité d’une Entreprise Individuelle ?

Cession du fonds

Le fait d’exercer une activité professionnelle de laquelle vous tirez des revenus est constitutif d’un fonds commercial, artisanal, agricole ou encore libéral. Ce fonds est un actif immatériel qu’il convient de valoriser soit lors d’une cession à un tiers, soit dans le cadre d’un changement d’exercice (option à l’IS par exemple).

La constatation d’une plus-value dégagée lors de la cession du fonds doit être traitée fiscalement. Si le fonds est exploité depuis moins de 2 ans, la plus-value sera soumise au taux marginal d’impôt sur le revenu, au prélèvement forfaitaire unique de 30 % dans le cas contraire. De nombreuses exonérations sont toutefois applicables en fonction du prix de vente, du contexte de la cession ou encore des recettes générées.

En cas d’apport du fonds ou d’un changement de forme d’exercice, la taxation peut faire l’objet d’un sursis d’imposition. L’imposition aura lieu au moment de la cessation définitive d’activité par l’entrepreneur.

Cessation d’activité

En cas de cessation d’activité, l’entrepreneur individuel doit établir un bilan de liquidation à transmettre aux impôts. Vous devez également effectuer les formalités de cessation et radiation auprès du Guichet Unique.

Apport en société

La récente possibilité pour l’entreprise individuelle d’opter à l’impôt sur les sociétés est une alternative à la transformation en société. Cependant, la création d’une société reste opportune lorsque vous souhaitez vous associer.

Un bilan de liquidation est établi pour l’entreprise individuelle. Les plus-values constatées lors de l’apport à la société peuvent bénéficier d’un régime de faveur moyennant le respect de certains critères. Les formalités auprès du Guichet Unique restent applicables.

Vous êtes intéressé par les sociétés unipersonnelles ? Découvrez nos dialogues sur l’EURL et la SASU et un comparatif de ces deux types de structures.

En conclusion, l’entreprise Individuelle : oui ou non ?

L’entreprise individuelle séduit par sa simplicité de fonctionnement et sa souplesse.

On observe une évolution assez fréquente dans le parcours d’un entrepreneur individuel :

- Le début d’activité et l’incertitude du chiffre d’affaires incitent à opter pour le régime de la micro-entreprise.

- La croissance de l’activité amène régulièrement à dépasser les seuils de la micro et à dépendre par défaut du régime réel. Cela peut aussi découler d’un choix de l’entrepreneur qui, après étude, constate que le régime réel lui est plus favorable.

- À un stade où l’activité est plus mature et les revenus réguliers, l’entrepreneur individuel dispose désormais de la possibilité d’opter à l’impôt sur les sociétés. Cela lui permet une modulation de sa rémunération et la possibilité d’une optimisation fiscale en ayant recours à la distribution de dividendes.

L’avantage de l’entreprise individuelle est cette capacité d’adaptation à la fois économique et sociale dont aucun autre statut ne peut se prévaloir, accompagnant ainsi l’entrepreneur sur le long terme.

Liens utiles

Pour plus de tricks, astuces et informations pratiques sur les droits des créateurs, artistes et auteurs, rejoignez gratuitement la communauté Creatricks !

Et n’oubliez pas ! Chaque situation est unique, chaque cas comporte des spécificités qui entraînent une application du droit individualisée. Les informations communiquées sur la plateforme Creatricks sont d’ordre général et ne remplacent pas un conseil personnalisé. En cas de doute, n’hésitez pas à vous rapprocher d’un expert-comptable ou d’un avocat.